パパ日記

私はファイナンシャルプランナーの資格を持っていますが、仕事は普通の一般的なサラリーマンとして働いています。

私は過去に投資などで失敗した経験から、富を築くにはファイナンシャルプランナーの知識が必要だと感じ、資格を取得しました。

私のような普通の人でも、適切なやり方で資産形成に取り組むことで、大金持ちにはなれないけど、小金持ちにはなれるんではないかと考え、将来に向けての資産運用をしています。

そして先日、そんな私がやっている副業、資産運用のお話をしました。

副業のことならまだしも、資産運用の事は専門性が強すぎて、よくわからないと思う方も多いんじゃないでしょうか?

ファイナンシャルプランナー(FP)とはどんな資格なのか?どんな時に役立つのか?をお話ししたいと思います。

【ファイナンシャルプランナーとは?】

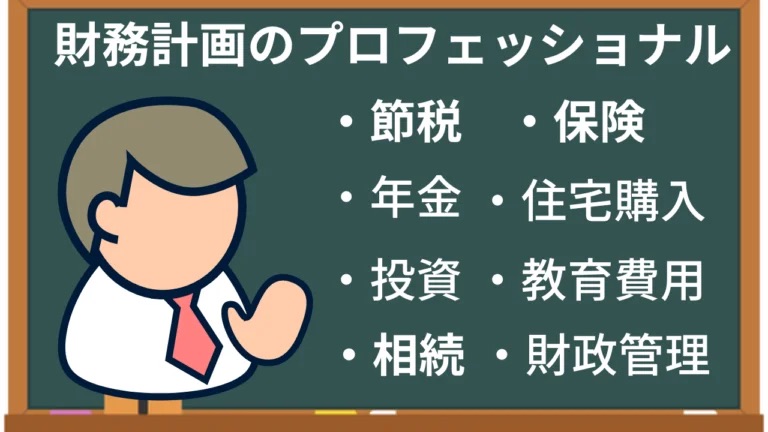

ファイナンシャルプランナー(FP)とは、

個人や家庭、企業などの顧客に対して、資産形成や節税、保険、年金、相続、教育費用、投資、住宅購入、財産管理など、幅広い財務計画に関するアドバイスやコンサルティングを提供する専門家のことを指します。

FPは、顧客のライフスタイルや将来の目標を考慮し、資産の最適化やリスク管理を含む総合的な財務計画を立て、実行することで、顧客の経済的な成功を支援します。

FPは、金融商品の知識や法律、税制、相続などの専門的な知識を持ち、倫理的な観点から顧客に最適な提案を行います。

日本では、ファイナンシャルプランナー技能士や日本FP協会認定プランナーなどの資格があり、これらの資格を持ったプロがFPとして活躍しています。

【ファイナンシャルプランナーの知識を持つメリット】

資産運用や節約術が学べる

FPの知識を持つことで、投資や節約に関する知識を学ぶことができます。

自分自身の資産運用や節約術に役立てることができ、将来の安定につながります。

ファイナンシャルプランを立てる力が身につく

FPの知識を持つことで、自分自身や家族のためにファイナンシャルプランを立てる力を身につけることができます。

自分の収支や資産、ライフスタイルに合わせたプランニングを行い、将来の不安を軽減することができます。

専門的な知識とスキルを持つことができる

FPの知識を持つことで、金融商品や財務計画に関する専門的な知識を習得し、幅広いスキルを身につけることができます。

自分自身の弱点が見える

FPの知識を持つことで、自分自身の資産運用や節約、税金などの知識不足や課題が見えてくることがあります。

これを解決するために、自己学習やアドバイスを受けることで、自己改善に役立てます。

視野が広がる

FPの知識を持つことで、お金に関する知識や情報収集の方法が身につきます。

これにより、金融に関する話題についての理解力や関心が高まり、自分自身の視野が広がります。

自信がつく

FPの知識を持つことで、自分自身の金融知識や資産運用能力に自信を持つことができます。

将来に対する不安を軽減するための手段として、自己改善に取り組む姿勢を育てることができます。

リスク管理能力が向上する。

FPの知識を持つことで、投資や保険のリスク管理能力を向上することができます。

自分自身の資産を守るための適切な保険や、リスク分散を考慮した投資ポートフォリオを構築することができます。

財務的な自立が促進される。

FPの知識を持つことで、自分自身の財務管理能力が向上し、財務的な自立を促進することが出来ます。

将来的には、自分自身や家族の生活費や教育費、医療費、老後資金などを自分自身で賄うことができるようになります。

人生の安心感が増す

FPの知識を持つことで、人生の安心感を増すことが出来ます。

将来に対する不安を減らすことができ、家族や周りの人々にも自分自身がファイナンシャルプランニングをしていることがわかるため、安心感を与えることができます。

【専門用語】

資産運用

資産運用は、投資や資産の管理を通じて資産を増やすことを指します。これには、株式、債券、不動産、投資信託、預金、保険商品など、さまざまな資産クラスが含まれます。

資産運用の目的は、リスクとリターンのバランスを考慮しながら、長期的な資産の成長や収益を最大化することです。

ライフスタイル

ライフスタイルは、個人や家族が日常的に行っている生活の形態や習慣、選択を指します。

人々のライフスタイルは、仕事、趣味、家族や社会の関係、消費行動、娯楽など、さまざまな要素によって形成されます。

ファイナンシャルプラン(財務計画)

ファイナンシャルプラン(財務計画)は、個人や家庭、企業などの経済的な目標を達成するための計画です。

ファイナンシャルプラン(財務計画)では、現在の財政状況や将来の収入・支出、資産・負債の状況などを評価し、具体的な行動計画を策定します。

資産

資産は、個人や企業が所有している経済的な価値を持つ物や権利の総称です。

資産は、現金、預金、不動産、株式、債券、投資信託、貴金属、知的財産権(特許や商標など)、事業や企業の株式など、さまざまな形態を取ることがあります。

リスク

リスクとは、投資や資産運用に関連する不確実性や損失の可能性を指します。

リスクは投資における予測不能な変動や損失のリスクです。例えば、株式市場では株価の変動リスクがあります。

ポートフォリオ

ポートフォリオは、投資家が所有する複数の投資資産(銘柄、資産クラス、投資商品など)の集合体を指します。

ポートフォリオは、個々の投資資産の組み合わせや配分によって構成され、投資家の目標やリスク許容度に合わせてカスタマイズされます。

資産形成

資産形成は、個人や家族、企業などが将来の経済的な安定や成長を追求するために資産を築くプロセスです。

これは、収入を増やし、貯蓄や投資を通じて資産を積み上げることを指します。

【まとめ】

FPの知識を活用することで、自分に合った保険商品を自分で選択することができ、将来に向けた資産形成計画も自分で立てることができます。

また、税金や相続などの問題にも対応できるようになります。

ただし、FPの知識を持つことで完璧に自己判断ができるわけではありません。

日々変わる情勢、法律、情報など。必要に応じて、専門家やアドバイザーに相談することが必要です。

また、FPの知識を持つことは時間と労力が必要であり、積極的な学習と継続的な更新が必要です。

先日子供が産まれたばかりの私が、今からFPの資格を取ろうとしたら、そんな余裕な時間は無く、絶対に無理だと思います。

今は無料相談があるので、私と同じ子育てで忙しい方は、活用してみてはいかがでしょうか?

ファイナンシャルプランナーは独立した第三者であるため、何か余計な契約を勧められる事はないと思います。何かあれば今はSNSですぐに叩かれるので、安心して相談することができます。

コメント